Consultez les versions précédentes de la Revue du système financier.

- Dans la Revue du système financier, la Banque fait une analyse de la résilience du système financier canadien. La première section de la Revue résume le jugement des membres du Conseil de direction de la Banque du Canada sur les principales vulnérabilités et les principaux risques menaçant la stabilité du système financier. Elle met aussi en lumière les efforts que les autorités déploient afin de limiter ces risques.

- Étant donné les liens d’interdépendance entre stabilité financière et stabilité macroéconomique, l’évaluation des risques financiers présentée dans la Revue est établie dans le contexte de l’évaluation que fait la Banque des conditions macroéconomiques dans le Rapport sur la politique monétaire.

- La Revue du système financier contient également des analyses réalisées par des spécialistes de la Banque concernant le système financier et les politiques qui visent à en améliorer la résilience. De façon g énérale, la Revue du système financier vise à promouvoir un débat public éclairé sur tous les aspects du système financier.

Introduction

Le niveau élevé d’endettement des ménages, les déséquilibres sur le marché du logement et le risque que des cyberattaques perturbent un système financier fortement interconnecté demeurent les principales vulnérabilités du système financier canadien. Les vulnérabilités des ménages restent élevées et devraient persister quelque temps, malgré des signes continus d’atténuation.

L’économie canadienne tourne près des limites de sa capacité. La croissance solide du revenu du travail permet aux ménages d’assurer le service de leur dette, dans un environnement toutefois caractérisé par la hausse des taux d’intérêt à l’échelle mondiale.

Comme on le prévoyait en novembre, dans la dernière livraison de la Revue du système financier (RSF), différentes mesures, notamment macroprudentielles et de politique monétaire, ont permis de ralentir la croissance du crédit aux ménages et de modérer l’activité sur le marché du logement. Le resserrement des règles hypothécaires a aussi rehaussé la qualité des nouveaux prêts, ce qui entraîne la diminution du nombre de nouveaux ménages qui s’endettent fortement. Si le marché des maisons individuelles à Toronto s’est tempéré, les déséquilibres sur les marchés des appartements en copropriété se sont encore accrus, surtout à Vancouver, à Toronto et dans leurs environs.

Des cyberattaques et d’autres incidents liés au risque opérationnel pourraient sérieusement perturber le système financier s’ils se propageaient largement ou qu’ils minaient la confiance. La prise de mesures concertées pour améliorer les cyberdéfenses et la mise en place de plans de redressement permettront de réduire les effets néfastes potentiels de tels incidents.

Le risque global qui pèse sur le système financier est à peu près le même qu’en novembre 2017 : les vulnérabilités financières élevées pourraient amplifier les effets des chocs négatifs sur l’économie et le système financier. Cependant, le système financier canadien est résilient, et de nouvelles mesures amélioreront sa capacité de surmonter des chocs négatifs.

Conditions macrofinancières

La croissance économique solide observée dans certains pays avancés, dont le Canada, a entraîné un relèvement des taux d’intérêt, qui étaient maintenus à des niveaux historiquement bas (graphique 1). Au cours de la dernière année, les rendements des obligations du Trésor américain à cinq ans ont connu une augmentation allant jusqu’à 119 points de base, et leur niveau actuel dépasse d’environ 95 points de base celui d’il y a un an. Les rendements des obligations d’État ont progressé de façon similaire au Canada, ce qui a contribué à la hausse des coûts de financement des banques.

Par conséquent, les taux hypothécaires fixes à cinq ans ont monté d’environ 110 points de base, et les taux variables applicables aux nouveaux prêts hypothécaires, de près de 40 points. Depuis la mise en œuvre des nouveaux critères d’octroi de prêts hypothécaires, les modalités non tarifaires des prêts hypothécaires et des lignes de crédit garanties par l’avoir propre foncier se sont également resserrées.

La volatilité sur les marchés des actions est revenue à sa moyenne de l’après-crise, après une réévaluation marquée en février. Par ailleurs, certaines primes de risque ont commencé à augmenter légèrement, en partie sous l’effet des évolutions géopolitiques. De plus, certains pays émergents, surtout ceux qui sont fortement endettés en devises et dont le solde courant est faible, commencent à connaître des tensions financières. Toutefois, les évaluations d’actifs demeurent élevées, et les primes de risque, faibles pour un certain nombre de ces actifs, y compris les obligations (graphique 2).

Nota : La prime excédentaire sur les obligations représente le rendement supérieur exigé en compensation du risque autre que le risque de défaut anticipé. Elle rend compte de la confiance des investisseurs ou de leur attitude à l’égard du risque sur le marché des obligations de sociétés. La prime de terme est une estimation de la prime de risque liée à la structure par terme des taux d’intérêt qui est comprise dans le rendement des obligations d’État à coupon zéro à dix ans.

Sources : Bank of America Merrill Lynch, Bloomberg Finance L.P. et calculs de la Banque du Canada

Dernière observation : mai 2018

Principales vulnérabilités du système financier canadien

Vulnérabilité 1 : le niveau élevé d’endettement des ménages canadiens

La vulnérabilité associée au niveau élevé d’endettement des ménages s’est atténuée grâce à la progression marquée des revenus, à la nette modération de la croissance du crédit aux ménages et au rehaussement de la qualité du crédit. Néanmoins, malgré cette lente amélioration, cette vulnérabilité persistera sans doute encore quelque temps en raison de l’ampleur de l’encours de la dette.

Comme prévu, la hausse des taux d’intérêt, les nouvelles règles de financement hypothécaire et les mesures relatives au marché du logement limitent la croissance du crédit. La qualité des nouvelles créances hypothécaires a continué de se renforcer en raison du resserrement des critères d’octroi de prêts hypothécaires. Il est toutefois trop tôt pour évaluer tous les effets des dernières modifications de ces critères sur les nouveaux prêts, y compris l’ampleur de la migration d’activités de financement vers les coopératives de crédit et les prêteurs privés. Les niveaux d’endettement globalement plus élevés rendent les titulaires de prêts hypothécaires plus sensibles au relèvement des taux d’intérêt, dont le rythme sera déterminé par la politique monétaire nationale et les forces du marché mondial. La capacité des ménages à faire face aux hausses des paiements hypothécaires découlant de la montée des taux dépendra aussi du rythme d’augmentation de leur revenu.

Le ratio de la dette au revenu disponible des ménages avoisinait 170 % à la fin de 2017 et a probablement baissé légèrement au premier trimestre de 2018. La croissance des prêts hypothécaires à l’habitation et des lignes de crédit garanties par l’avoir propre foncier a marqué le pas au cours des quatre premiers mois de l’année, parallèlement au recul des ventes et à la décélération des prix des logements (graphique 3 et vulnérabilité 2). Le rythme de croissance des autres crédits à la consommation, qui composent les 15 % restants de l’encours de la dette des ménages, s’est également modéré.

Les prêts automobiles, qui représentent quelque 40 % de ces autres crédits à la consommation, ont progressé de 5,5 % en 2017. Les ménages ayant étalé leur remboursement sur une plus longue période, la valeur des automobiles se déprécie souvent plus vite que le capital du prêt n’est remboursé. Ainsi, environ le tiers des consommateurs qui font appel à la reprise pour acheter un nouveau véhicule doivent rembourser un solde supérieur à la valeur de l’ancien1. Le niveau d’endettement élevé lié aux prêts automobiles inquiéterait davantage si ceux-ci étaient de plus en plus contractés par des emprunteurs à risque, soit à faible pointage de crédit, ou si les emprunteurs avaient de la difficulté à effectuer leurs paiements. Ce n’est cependant pas le cas : la proportion des prêts consentis à des emprunteurs à faible pointage de crédit est demeurée stable, à environ 22 %2. De plus, le rythme auquel les prêts automobiles de moindre qualité deviennent en souffrance demeure modéré : il est passé de 0,7 à à peine 0,9 % sur toute l’année 2017.

Graphique 3 : La croissance du crédit aux ménages a ralenti au cours des derniers mois

Nota : Les taux de croissance du crédit sur trois mois sont désaisonnalisés et exprimés en chiffres annualisés. Les données sur le crédit à la consommation excluent les événements ponctuels, comme le reclassement des institutions d’un secteur à l’autre. Le trait vertical indique les plus récentes données disponibles au moment de la parution de la Revue du système financier de novembre, et non la date de publication de celle-ci.

Sources : Statistique Canada et calculs de la Banque du Canada

Dernières observations : avril 2018 (données sur le crédit) et 2017T4 (ratio de la dette au revenu disponible)

Le resserrement des critères de souscription de prêts hypothécaires a réduit le montant maximal des prêts que les emprunteurs peuvent obtenir selon leur niveau de revenu (encadré 1). Les changements apportés aux règles de l’assurance hypothécaire à l’automne 2016 ont soumis tous les prêts hypothécaires à rapport prêt-valeur (RPV) élevé — soit 80 % ou plus — à un test de résistance fondé sur un scénario de taux hypothécaires. Cette nouvelle exigence a diminué de moitié la proportion de nouveaux souscripteurs de prêts à RPV élevé dont la dette hypothécaire représente plus de 450 % de leur revenu brut (graphique 4). Sur l’ensemble des créances hypothécaires, la proportion de nouveaux prêts accordés à des ménages lourdement endettés a cessé de croître, voire a légèrement diminué à partir de la fin de 2017. Les changements de 2016 ont aussi entraîné une réduction de la proportion de nouveaux prêts hypothécaires à faible RPV dont la période d’amortissement est supérieure à 25 ans3.

La version finale de la ligne directrice B-20, qui est entrée en vigueur au début de 2018, a resserré les critères applicables aux prêts hypothécaires à faible RPV4. Elle bride déjà l’expansion du crédit et améliore la qualité des nouveaux prêts hypothécaires, surtout dans les régions où les prix des logements sont les plus élevés. Ainsi, en raison du nouveau test de résistance, le montant d’un prêt hypothécaire de cinq ans à taux fixe amorti sur 25 ans auquel un emprunteur à revenu médian est admissible au Canada est passé à 373 000 $, soit une baisse de quelque 82 000 $ (encadré 1). Les effets du test seront davantage marqués dans des marchés comme ceux des régions métropolitaines de Toronto et de Vancouver, où les prix des logements sont élevés par rapport aux revenus et où les prêts à faible RPV sont plus courants qu’ailleurs au pays.

En raison de facteurs transitoires, il est trop tôt pour observer tous les effets de la nouvelle ligne directrice B-20 sur les prêts hypothécaires à faible RPV octroyés pour l’achat d’une propriété. En effet, certains emprunteurs qui craignaient de ne pas être admissibles à un prêt hypothécaire aux termes de la nouvelle ligne directrice ont probablement choisi de hâter leur décision et de contracter un emprunt vers la fin de 2017. De plus, certains prêts hypothécaires qui ont été souscrits au cours du premier trimestre de 2018 avaient été préautorisés conformément à l’ancienne ligne directrice. Par conséquent, la proportion des nouveaux prêts hypothécaires octroyés à des emprunteurs fortement endettés pour l’achat d’une propriété n’a baissé que légèrement au cours du premier trimestre.

Les données sur les prêts à faible RPV comprennent aussi les opérations de refinancement hypothécaire, que ces facteurs transitoires sont moins susceptibles d’avoir influencées. Une plus grande proportion d’entre elles ont donc probablement été avalisées aux termes de la nouvelle ligne directrice. La proportion de refinancements hypothécaires accordés à des emprunteurs fortement endettés a diminué d’environ 2,5 points de pourcentage au premier trimestre. Cela donne à penser que la proportion des nouveaux prêts hypothécaires octroyés à ce type d’emprunteurs pour l’achat d’une propriété devrait baisser de façon plus marquée une fois que toutes les offres de financement accordées en 2017 auront expiré.

Le tableau 1 décrit certaines des sources de données que la Banque du Canada utilise pour surveiller le marché hypothécaire. Il indique aussi le moment de publication des données du deuxième trimestre. Les données des trimestres suivants seront moins touchées par les facteurs transitoires.

On s’attend à ce que la nouvelle ligne directrice B-20 pèse sur l’activité économique et qu’elle fasse diminuer d’environ 0,2 % le niveau du produit intérieur brut (PIB) d’ici la fin de 2019. Une incertitude considérable subsiste quant à son incidence ultime sur l’activité économique et la qualité des prêts hypothécaires, étant donné que ses effets seront fonction non seulement de la manière dont emprunteurs et prêteurs choisiront de s’adapter à la nouvelle donne, mais aussi de l’évolution des marchés du logement et de l’économie en général.

Encadré 1 : Les tests de résistance fondés sur les taux hypothécaires

Les pratiques des institutions financières canadiennes en ce qui concerne la souscription de prêts hypothécaires sont généralement saines. Récemment, des tests de résistance fondés sur un scénario de taux hypothécaires ont été intégrés à la réglementation fédérale applicable pour s’assurer que les emprunteurs seront en mesure de s’adapter à des hausses de taux.

Pour être admissibles à un prêt hypothécaire, les emprunteurs doivent généralement démontrer que la part de leur revenu consacrée au service de la dette et à d’autres charges liées à la propriété n’est pas trop élevée. La capacité de remboursement d’un emprunteur est évaluée moyennant le calcul de son ratio du service de la dette, lequel est ensuite comparé à une valeur maximale admissible5. Dans le cadre du test de résistance, le prêteur calcule le ratio du service de la dette de l’emprunteur en utilisant un taux hypothécaire supérieur à celui qu’il appliquera. Le test permet uniquement de déterminer le montant total du prêt auquel un demandeur peut prétendre, selon son niveau de revenu; il n’a aucune incidence sur le montant de ses remboursements. Le tableau 1-A illustre la façon dont le test de résistance limite le montant du prêt hypothécaire6.

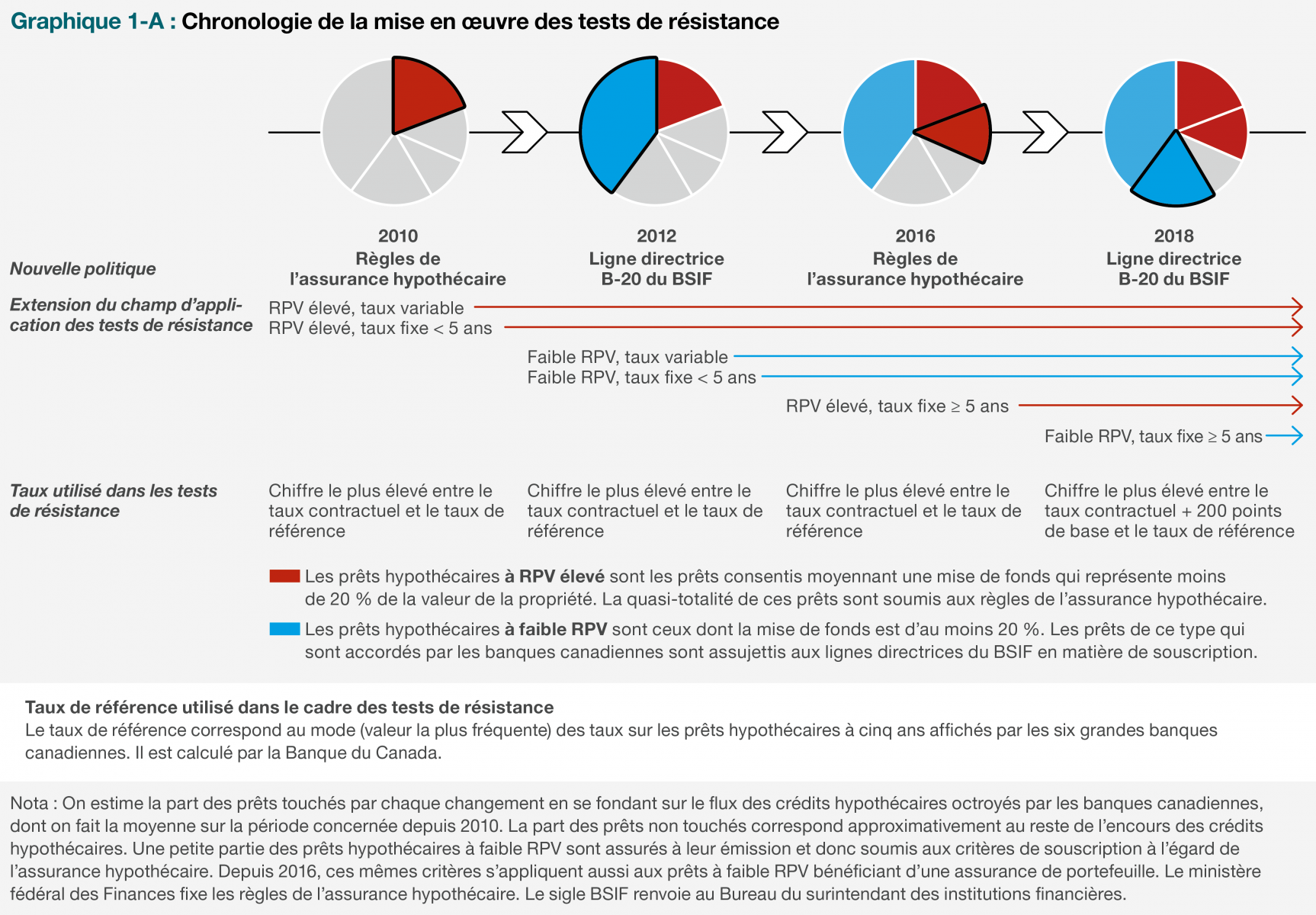

Avant 2016, les tests de résistance prescrits par la réglementation fédérale ne con-cernaient que les prêts hypothécaires assortis d’un taux variable, ou bien d’un taux fixe sur moins de cinq ans. Mais depuis l’automne 2016, la quasi-totalité des prêts hypothécaires a été progressivement soumise à des tests de résistance : les autorités fédérales ont d’abord modifié les règles de l’assurance hypothécaire, puis élaboré une nouvelle ligne directrice sur la souscription de prêts hypothécaires à l’intention des banques (graphique 1-A).

Les banques peuvent faire des exceptions et accorder des prêts à faible rapport prêt-valeur (RPV) aux personnes disposant d’un avoir propre foncier ou d’un patrimoine importants. En outre, les tests de résistance prescrits par la réglementation fédérale ne couvrent pas les prêts proposés par des entités non assujetties à la réglementation fédérale, à moins qu’une assurance hypothécaire n’y soit associée.

Tableau 1-A : Effets du test de résistance fondé sur les taux hypothécaires

| Exemple d’un emprunteur au revenu médian | ||

|---|---|---|

| Aucun test de résistance | Test de résistance prévu dans la ligne directrice B-20 | |

| Revenu du ménage | 98 000 $ | 98 000 $ |

| Type de prêt hypothécaire | Prêt non assuré de 5 ans, taux fixe, durée d’amortissement de 25 ans | |

| Taux admissible | 3,69 % | 5,69 % |

| Montant maximal du prêt | 455 000 $ | 373 000 $ |

| Ratio maximal de prêt au revenu | 465 % | 380 % |

Nota : Le revenu et le coût du service de la dette non hypothécaire utilisés dans les calculs s’appuient sur les caractéristiques médianes des souscripteurs de prêts hypothécaires observées à l’échelle nationale en 2017. Le taux admissible en l’absence de test de résistance qui est donné en exemple se fonde sur les taux fixes à cinq ans pratiqués par les courtiers hypothécaires du pays pour des prêts à faible RPV. Des seuils de 39 % et de 44 % sont appliqués, respectivement pour le ratio du service de la dette brute et le ratio total du service de la dette, même si les prêteurs individuels sont libres d’établir leurs propres seuils.

Graphique 4 : Moins de prêts hypothécaires sont octroyés à des emprunteurs fortement endettés

Nota : Les données comprennent les prêts à l’habitation octroyés ou refinancés par des institutions financières sous réglementation fédérale. La proportion des prêts à rapport prêt-valeur (RPV) élevé octroyés à des emprunteurs au ratio de prêt au revenu élevé est supérieure à celle indiquée dans des livraisons antérieures de la Revue du système financier, car la prime d’assurance hypothécaire est maintenant intégrée au montant des prêts. Le trait vertical indique les plus récentes données disponibles au moment de la parution de la Revue du système financier de novembre, et non la date de publication de celle-ci.

Sources : ministère des Finances du Canada, relevés réglementaires soumis par les banques canadiennes et calculs de la Banque du CanadaDernière observation : 2018T1

Tableau 1 : Il faut diverses sources de données pour évaluer la qualité des prêts

| Source | Type de données | Portée des données | Disponibilité des données du 2018T2 |

|---|---|---|---|

| Relevés réglementaires soumis par les banques canadiennes | Données fines sur les prêts précisant les caractéristiques des émissions et des renouvellements de prêts hypothécaires, y compris le revenu et la valeur des actifs des ménages | Prêteurs sous réglementation fédérale | Septembre |

| Société canadienne d’hypothèques et de logement | Données globales et données fines sur les prêts semblables à celles que les banques canadiennes soumettent en vertu de la réglementation | Participants aux programmes de titrisation publique, dont les coopératives de crédit | Fin 2018 |

| Teranet | Données du registre foncier de l’Ontario, y compris le montant des prêts, la valeur des propriétés et les taux d’intérêt | Tous les prêteurs hypothécaires de l’Ontario, y compris les prêteurs privés | Juillet |

| TransUnion | Données anonymisées sur le crédit aux ménages comprenant l’encours des prêts et l’historique de paiement | La plupart des prêteurs canadiens | Septembre |

Les personnes cherchant à souscrire un prêt plus important que celui auquel elles sont admissibles selon la ligne directrice B-20 pourraient s’adresser à d’autres entités, comme les coopératives de crédit et les prêteurs privés. Comme ces prêteurs n’appliquent pas nécessairement les tests de résistance prescrits par la réglementation fédérale, l’efficacité de la nouvelle ligne directrice à atténuer cette vulnérabilité pour le système financier dans son ensemble s’en trouverait réduite.

Les coopératives de crédit sont encadrées par des règlements provinciaux et seuls les prêts hypothécaires assurés qu’elles octroient sont assujettis aux tests de résistance prescrits par la réglementation fédérale. Parmi les autorités provinciales, l’Autorité des marchés financiers du Québec est la seule pour l’instant à exiger des caisses populaires qu’elles imposent un test de résistance similaire fondé sur un scénario de taux hypothécaires pour les prêts non assurés. Ailleurs, certaines coopératives de crédit appliquent d’elles-mêmes des tests de résistance semblables à ceux prescrits par les autorités fédérales.

Les emprunteurs pourraient aussi se tourner vers des prêteurs soumis à une réglementation moins rigoureuse, comme les sociétés de placement hypothécaire. En 2015 et 2016, le volume des prêts privés octroyés dans le Grand Toronto a connu une augmentation du même ordre que la croissance globale du marché7. Depuis 2017, le volume des émissions de prêts privés est demeuré relativement stable, dépassant légèrement 2 milliards de dollars par trimestre (graphique 5), tandis que celui des autres prêteurs a baissé. La part de marché des prêts privés a donc grimpé mécaniquement, pour avoisiner 8 % des nouveaux prêts hypothécaires dans le Grand Toronto. Cette part surestime toutefois le poids des créanciers privés, car les prêts qu’ils émettent ont des durées plus courtes que ceux octroyés par d’autres entités. Comme il était mentionné dans la dernière livraison de la Revue du système financier, pour accroître sensiblement leur activité, ces créanciers devraient développer davantage leurs canaux de crédit ainsi que leurs capacités opérationnelles et, surtout, élargir considérablement leurs sources de financement.

Les données à venir pour le deuxième trimestre aideront à mieux apprécier l’ampleur d’une éventuelle migration de prêts vers des émetteurs non assujettis à la réglementation fédérale (tableau 1). Une partie d’entre elles proviendront du cadre de déclaration de données récemment établi par la Société canadienne d’hypothèques et de logement à l’intention des émetteurs agréés, lequel aidera à surveiller les pratiques en matière de souscription de prêts hypothécaires.

Graphique 5 : Dans le Grand Toronto, le volume de prêts privés a été stable pendant la dernière année

Nota : Les émissions comprennent les prêts à l’habitation octroyés ou refinancés ainsi que les prêts hypothécaires de second rang. Les prêts consentis par des sociétés de financement hypothécaire ne sont pas considérés comme des prêts privés. Les données sur le volume sont désaisonnalisées.

Sources : Teranet et calculs de la Banque du Canada

Dernière observation : 2018T1

Étant donné les niveaux accrus d’endettement, les hausses des taux d’intérêt auront une plus grande incidence sur la situation financière et les dépenses de consommation des ménages qu’elles n’en avaient par le passé8. Les emprunteurs ressentent l’effet d’un accroissement des taux d’intérêt lorsque leur prêt à taux fixe est renouvelé ou immédiatement si leur prêt est assorti d’un taux variable9. Dans une année donnée, un peu moins de la moitié des détenteurs de prêts hypothécaires placés dans ces conditions (ou un peu plus de la moitié si l’on tient compte également des lignes de crédit garanties par l’avoir propre foncier) sont touchés par un relèvement des taux10. La proportion des souscripteurs de prêts hypothécaires exposés au risque de taux d’intérêt a été relativement constante au cours de chacune des six dernières années.

La plupart des détenteurs actuels de prêts hypothécaires n’ont pas emprunté le montant maximal auquel ils pouvaient prétendre et ont donc de la marge pour gérer des hausses de leurs paiements hypothécaires. En outre, les ménages ayant souscrit un prêt hypothécaire assorti d’un taux variable, ou d’un taux fixe pour une durée inférieure à cinq ans, ont déjà été soumis à un test de résistance (encadré 1). De ce fait, ils devraient être en mesure de supporter des taux d’intérêt un peu plus élevés. Feraient figure d’exceptions les ménages ayant enregistré une baisse de leur revenu ou ayant accru énormément leurs autres emprunts depuis l’octroi de leur prêt hypothécaire.

Environ 45 % de l’encours des prêts hypothécaires est constitué de prêts à taux fixe de cinq ans, parmi lesquels quelque 20 % doivent être renouvelés chaque année. Jusqu’à récemment, les détenteurs de ces prêts n’étaient soumis à aucun test de résistance, et certains d’entre eux auront peut-être de la difficulté à composer avec une hausse de leurs paiements hypothécaires au moment du renouvellement. L’effet d’une hausse des taux d’intérêt sur ces ménages dépendra alors de leurs niveaux d’endettement et de revenu.

Aux fins d’illustration, postulons que les taux hypothécaires pour les emprunteurs renouvelant en 2019 soient supérieurs de 100 points de base aux taux qui prévalaient à l’émission de leurs prêts, en 201411. Supposons également que pour les emprunteurs renouvelant leurs prêts en 2020, la hausse soit de 200 points par rapport à 2015. Pour évaluer la mesure dans laquelle cela toucherait les ménages dont le revenu resterait constant, on s'intéresse au rapport entre les versements hypothécaires et le revenu, soit le ratio du service de la dette. Plus de 90 % des détenteurs de prêts à taux fixe sur cinq ans renouvelant en 2019 verraient leur ratio du service à la dette augmenter de moins de 3 points de pourcentage (tableau 2). Parmi les emprunteurs renouvelant en 2020, qui pourraient connaître une hausse des taux hypothécaires plus importante, 46 % feraient face à une hausse similaire de leur ratio du service de la dette, tandis que près de 20 % devraient composer avec une augmentation de plus de 5 points de pourcentage.

Toutefois, entre le moment où les emprunteurs ont contracté leur prêt hypothécaire et celui où ils le renouvelleront, beaucoup auront probablement connu une hausse de revenu. Ainsi, au cours des cinq dernières années, le revenu nominal du travail du salarié canadien moyen a enregistré une hausse cumulative d’environ 11 %. Néanmoins, la croissance du revenu variera d’un ménage à l’autre. Ceux qui connaîtront des augmentations de revenus minimes auront plus de difficulté à effectuer leurs paiements hypothécaires qui seront plus élevés, surtout si leurs niveaux d’endettement sont élevés au regard de leurs revenus.

Tableau 2 : Hausses possibles du ratio du service de la dette lors du renouvellement des prêts

| Pourcentage des détenteurs d’un prêt à taux fixe sur cinq ans | |||||

|---|---|---|---|---|---|

| Année de renouvellement | Hausse supposée du taux hypothécaire lors du renouvellement | Hausse du ratio du service de la dette par rapport à l’émission, en l’absence de progression du revenu nominal (en points de pourcentage) | |||

| <1 pp | 1–3 pp | 3–5 pp | >5 pp | ||

| 2019 | + 100 points de base | 27 % | 67 % | 6 % | 0 % |

| 2020 | + 200 points de base | 9 % | 37 % | 35 % | 19 % |

Nota : Les calculs tiennent compte des nouveaux prêts et des prêts refinancés. Le ratio du service de la dette correspond au rapport entre les paiements hypothécaires et le revenu avant impôts. L’amortissement demeure constant. pp = points de pourcentage. Sources : relevés réglementaires soumis par les banques canadiennes et calculs de la Banque du Canada

Vulnérabilité 2 : les déséquilibres sur le marché du logement au Canada

Soutenu par la vigueur observée à Toronto, à Vancouver et dans leurs environs, le prix moyen des logements12 au Canada a considérablement augmenté depuis quelques années. Cependant, au cours des douze derniers mois, la détérioration de l’accessibilité à la propriété, conjuguée à des mesures de politique monétaire, macroprudentielle et en matière de logement, a pesé sur les marchés de l’habitation. La croissance du prix moyen des logements au Canada a par conséquent fortement ralenti, en raison principalement du fléchissement des prix dans la région du Grand Toronto.

Le marché des maisons individuelles s’est modéré à Vancouver, à Toronto et dans les régions avoisinantes, mais les prix des appartements en copropriété y ont continué de croître à un rythme rapide. Bien que ces évolutions soient dictées par des facteurs économiques fondamentaux, l’activité spéculative contribue peut-être également à la progression marquée des prix des logements en copropriété.

Dans l’ensemble, des signes montrent que la vulnérabilité liée aux déséquilibres sur le marché du logement au Canada s’atténue, même si elle demeure élevée.

Les prix des logements au Canada ont connu une forte croissance pendant plusieurs années, laquelle a atteint un sommet au début de 2017. Les gains réalisés au chapitre de l’emploi, la hausse de l’immigration et les bas taux d’intérêt ont stimulé la demande, tandis que les contraintes géographiques et les règlements en matière d’utilisation du sol ont restreint l’offre de nouvelles maisons individuelles, en particulier dans certains grands centres urbains du Canada. Les comportements spéculatifs ont aussi contribué à la montée des prix dans certains grands marchés, tout comme l’augmentation des droits et des taxes de construction13.

Toutefois, depuis l’année dernière, la détérioration de l’accessibilité à la propriété, les critères plus stricts en matière de souscription de prêts hypothécaires et les taux d’intérêt plus élevés ont freiné la demande de logements et la hausse des prix, en particulier pour les logements les plus chers. Les taxes imposées aux non-résidents ont également exercé un effet modérateur sur la demande et la confiance générale des marchés du logement. L’activité des acheteurs étrangers dans la région élargie du Golden Horseshoe a fléchi depuis la mise en œuvre du Plan de l’Ontario pour le logement équitable en avril 201714. En février 2018, la Colombie-Britannique a fait passer de 15 à 20 % sa taxe imposée aux acheteurs étrangers et l’a étendue à certaines régions situées à l’extérieur de Vancouver15. Par rapport aux niveaux élevés observés au début de 2017, les reventes à l’échelle nationale s’inscrivent en baisse, en glissement annuel. Dans la période à venir, la solide croissance du revenu du travail et l’immigration devraient favoriser un redressement de l’activité dans le secteur du logement.

Dans l’ensemble, la croissance des prix des logements à l’échelle nationale a chuté par rapport au sommet de près de 20 % (en glissement annuel) qu’elle avait atteint en avril 2017, s’établissant à environ 1,5 % un an plus tard. Ce ralentissement s’explique par le fléchissement des prix dans le Grand Toronto et en périphérie (graphique 6). Dans le Grand Vancouver et ses environs, le redressement de la croissance des prix qui s’est amorcé à la mi-2017 a commencé à s’inverser dans un contexte de recul de l’activité de revente.

Dans les régions productrices d’énergie, les marchés du logement restent atones. À Calgary, par exemple, les prix des logements ont regagné le terrain perdu dans le sillage du choc des cours du pétrole de 2014-2015 et sont demeurés stables depuis. Les ventes se sont toutefois fortement repliées par rapport à l’année dernière, tandis que le nombre d’inscriptions en vigueur augmente.

En revanche, dans d’autres marchés du logement, tels que celui de Montréal, les prix sont restés modestement orientés à la hausse. Le dynamisme affiché récemment par ces marchés fait suite à des années de stabilité relative des prix.

Graphique 6 : Les prix dans la région de Toronto ont continué de ralentir la croissance des prix des logements à l’échelle nationale

Nota : Les courbes représentent les moyennes des prix rajustés en fonction de la qualité, pondérées selon la population des régions métropolitaines de recensement correspondantes au sens où l’entend Statistique Canada. Le trait vertical indique les plus récentes données disponibles au moment de la parution de la Revue du système financier de novembre, et non la date de publication de celle-ci.

Sources : Association canadienne de l’immeuble, Statistique Canada et calculs de la Banque du CanadaDernière observation : avril 2018

De 2012 à 2017, les prix des maisons individuelles ont progressé plus rapidement que ceux des appartements en copropriété, en raison surtout des contraintes d’offre (graphique 7). En fait, c’est dans les quartiers de Vancouver et de Toronto où l’on trouve le moins de maisons individuelles nouvellement construites que les hausses de prix ont été les plus fortes.

Depuis 2017, cependant, la tendance s’est inversée, en raison notamment des changements survenus dans les régions de Toronto et de Vancouver. Les prix élevés des maisons individuelles conjugués aux récentes modifications des politiques ont entraîné un déplacement de la demande vers les logements moins chers, dont les appartements en copropriété. Il en est résulté un ralentissement marqué de la croissance des prix des maisons individuelles (graphique 8). Dans le Grand Toronto, les prix de ce type de logement sont revenus au niveau atteint au début de 2017. La confiance des marchés s’est dégradée, ce qui a entraîné une perte d’intérêt des investisseurs pour les maisons individuelles et une amplification de la baisse des prix de ces logements (graphique 9).

Les appartements en copropriété se sont renchéris à un rythme élevé dans le Grand Toronto et le Grand Vancouver (graphique 8). La croissance des prix de ces logements a été particulièrement sensible dans les villes de la périphérie du Grand Vancouver, les hausses atteignant 30 % à Victoria et 60 % dans la vallée du Fraser en variation trimestrielle annualisée.

Les stocks de logements en copropriété invendus nouvellement construits restent bas, tant dans le Grand Toronto que dans le Grand Vancouver, ce qui s’explique en partie par la persistance de retards dans la réalisation des projets de construction16,17. Cependant, le nombre d’appartements en copropriété en construction frise, voire atteint, des niveaux record dans les deux villes, ce qui donne à penser que le rythme de croissance des prix enregistré récemment pourrait difficilement se maintenir à long terme.

On observe par ailleurs des signes que l’activité spéculative pourrait contribuer à la croissance des prix sur le marché de la revente. Une analyse réalisée par l’agence immobilière torontoise Realosophy fait état d’un raffermissement de l’activité de la part des investisseurs qui achètent des appartements en copropriété et les mettent en location la même année18. Cette activité accrue, malgré le fait que les charges des logements (paiements hypothécaires, taxes foncières et frais d’entretien) ont progressivement rattrapé puis dépassé les revenus locatifs, pourrait indiquer que les investisseurs tablent sur une poursuite du mouvement de forte hausse des prix. Des prix gonflés par de telles anticipations ont tendance à réagir davantage à des chocs négatifs. En cas de renversement des anticipations et de détente des prix, il est possible que les spéculateurs cèdent rapidement leurs actifs, ce qui pourrait provoquer des chutes rapides et prononcées des prix et entraîner des effets préjudiciables pour le reste du marché.

Graphique 7 : Au Canada, les prix des maisons individuelles ont progressé plus rapidement que ceux des appartements en copropriété jusqu’au début de 2017

Sources : Association canadienne de l’immeuble et calculs de la Banque du CanadaDernière observation : avril 2018

Graphique 8 : La croissance des prix des maisons individuelles a ralenti dans les régions de Toronto et de Vancouver

Sources : Association canadienne de l’immeuble et calculs de la Banque du CanadaDernière observation : avril 2018

Graphique 9 : La baisse des prix des maisons à Toronto a été la plus forte dans les quartiers où les investisseurs étaient les plus présents

Nota : La proportion d’investisseurs est mesurée au moyen du pourcentage de logements en propriété absolue vendus par l’intermédiaire du Multiple Listing Service et mis en location tout de suite après dans ce même réseau. La croissance porte sur les prix de référence des maisons individuelles non attenantes rajustés en fonction de la qualité.

Sources : Realosophy Realty Inc., Toronto Real Estate Board et calculs de la Banque du CanadaDernière observation : avril 2018

Vulnérabilité 3 : les cybermenaces, les risques opérationnels et les interconnexions financières

Une cyberattaque réussie ou autre incident opérationnel touchant une institution financière ou une infrastructure de marché qui se propage dans l’ensemble du système financier pourrait interrompre la prestation de services financiers cruciaux. Les interconnexions qui rendent possible ce genre de propagation constituent une caractéristique structurelle du système financier et sont essentielles au bon fonctionnement de ce dernier. Toutefois, ces interconnexions signifient également que les cyberattaques et autres incidents opérationnels concernent bien plus qu’une seule entité. Il est donc primordial que les intervenants des secteurs public et privé continuent à collaborer afin de résoudre les cybervulnérabilités et les vulnérabilités opérationnelles en constante évolution.

Les tentatives de cyberattaque sont fréquentes et leurs sources sont diverses. Les institutions financières ont effectué d’importants investissements dans leurs capacités de se défendre contre les attaques, et de repérer et maîtriser les intrusions réussies. Dans le cas où elles n’y parviendraient pas, une cyberattaque réussie pourrait se répercuter sur le système financier entier par l’intermédiaire de liens directs ou indirects. Une attaque réussie pourrait en outre miner la confiance dans le système. Par exemple, des inquiétudes quant à l’intégrité des données financières, y compris leur destruction ou modification, pourraient nuire à la confiance.

Du fait qu’ils unissent leurs efforts pour accroître leurs capacités, les pirates informatiques ont à leur disposition de plus en plus d’outils sophistiqués pour commettre leurs attaques. Par ailleurs, la demande croissante de personnel qualifié dans le domaine de la cybersécurité dépasse l’offre. Pour s’attaquer à ce problème, les institutions financières et les autorités élaborent des mesures concertées pour faire face aux menaces potentielles. Un plus vaste regroupement des ressources défensives accroît la protection globale du système.

Même si les capacités défensives s’améliorent à l’échelle du système financier, certaines attaques réussiront inévitablement. Des plans robustes de reprise des activités peuvent aider à rétablir rapidement le bon fonctionnement du système financier et à éviter une perte de confiance. Pour la Banque, cela se traduit par un renforcement de ses propres cyberdéfenses et des investissements dans les redondances opérationnelles19.

La Banque est également chargée de la surveillance des systèmes de paiement, de compensation et de règlement. Elle veille, par exemple, à ce que des outils et des pratiques de cybersécurité adéquats soient en place dans les infrastructures de marchés financiers d’importance systémique. En plus de renforcer les infrastructures mêmes, la Banque collabore avec les six grandes banques canadiennes et Paiements Canada en vue de créer un plan collectif à l’appui d’une reprise rapide des activités dans l’éventualité où un participant clé au système de paiement de gros serait victime d’un cyberincident grave20.

Comme les cybermenaces transcendent les mandats, les territoires et les frontières, la Banque poursuit ses collaborations au pays et à l’étranger. Elle travaille étroitement avec ses partenaires afin de mettre en œuvre la nouvelle stratégie nationale de cybersécurité annoncée récemment par le gouvernement fédéral. De plus, la Banque participe aux travaux du groupe d’experts du G7 sur la cybersécurité, de même qu’à ceux du groupe de surveillance international du réseau SWIFT et d’autres groupes mis sur pied par la Banque des Règlements Internationaux. En mai 2018, les gouverneurs des grandes banques centrales ont approuvé la stratégie adoptée par le Comité sur les paiements et les infrastructures de marché visant à réduire le risque de fraude dans les paiements de gros. Cette stratégie propose de ne pas se limiter aux exploitants des systèmes, mais d’aller plus loin en englobant les banques, les infrastructures de marchés financiers et les autres institutions financières qui participent aux systèmes de paiement de gros21.

Autres vulnérabilités

Outre les principales vulnérabilités exposées précédemment, la Banque surveille et évalue d’autres vulnérabilités dans le système financier, notamment celles associées aux institutions financières, aux marchés et aux activités d’intermédiation du crédit hors du circuit bancaire. La présente section traite de certains sujets qui ont retenu l’attention récemment. Bien qu’il ne s’agisse pas de principales vulnérabilités, la Banque continue d’examiner les données et de mettre au point de nouvelles analyses dans le cadre de ses activités de surveillance.

Certaines banques de petite et moyenne taille axent principalement leurs activités sur l’octroi de prêts hypothécaires non assurés, souvent à des emprunteurs non traditionnels. Ces banques monogammes se financent dans une large mesure au moyen de dépôts intermédiés par des courtiers, c’est-à-dire des dépôts bancaires investis par des tiers. Pour la plupart, ces dépôts proviennent de maisons de courtage appartenant à de grandes banques. La situation vécue par la société Home Capital en 2017 a rappelé que les dépôts intermédiés par des courtiers peuvent être retirés plus rapidement que les dépôts traditionnels, quand bien même les deux sont assortis d’une assurance-dépôts22. Quelques-unes de ces banques ont lancé des plateformes électroniques de versement pour diversifier leurs sources de dépôts et atteindre les petits déposants directement plutôt que par l’entremise de courtiers.

La Banque continuera de suivre de près les profils de financement de ces banques. Ces institutions sont de petite taille, certes. Mais les préoccupations concernant l’une d’entre elles sont susceptibles de gagner des institutions analogues, voire le système bancaire dans son ensemble. Voilà qui met en évidence la nécessité d’élaborer des mécanismes plus stables pour financer les prêts hypothécaires. Les programmes d’obligations sécurisées pourraient répondre en partie à cet impératif mais, à l’heure actuelle, ils ne constituent pas un choix économique pour les petites banques23. Autre option : les titres du secteur privé adossés à des créances hypothécaires résidentielles24.

L’accès aux marchés financiers mondiaux peut aider à renforcer les profils de financement des banques. Le financement en devises permet aux institutions bancaires de diversifier leurs sources de financement et, bien souvent, d’obtenir des fonds à moindre coût. Il leur permet aussi d’accroître leurs avoirs en devises étrangères et de diversifier leurs sphères d’activité et leurs sources de revenus. Les banques canadiennes recourent à ce genre de financement principalement pour soutenir la croissance de leurs actifs étrangers.

Toutefois, quelque 190 milliards de dollars (soit environ 7 % des actifs bancaires libellés en dollars canadiens) sont convertis en dollars canadiens et employés pour financer les prêts au Canada. Cet emploi du financement en devises a contribué au maintien des coûts d’emprunt à un bas niveau et à l’augmentation de l’endettement global au Canada25. En cas de hausse marquée des coûts du financement en devises, les banques canadiennes verraient leurs options de financement s’amenuiser. Dès lors, il serait possible que leurs coûts d’emprunt augmentent et qu’elles répercutent cette augmentation sur les ménages, les entreprises et les institutions.

Dans un contexte caractérisé par la faiblesse des taux d’intérêt, certains investisseurs ont pris plus de risques pour accroître leurs rendements. Dans les marchés des titres à revenu fixe, cette quête de rendements s’est traduite par une hausse de la demande d’obligations de sociétés et d’obligations à plus longues échéances. Elle a également conduit à l’augmentation du nombre et de la taille des fonds d’obligations de sociétés négociés en bourse et des fonds d’obligations de sociétés26.

La valeur des fonds d’obligations de sociétés canadiennes est passée de 46 milliards de dollars, à la fin de 2007, à environ 118 milliards de dollars; cela représente un peu plus de 20 % du marché des obligations de sociétés au Canada. Durant la même période, la valeur des fonds d’obligations de sociétés négociés en bourse a elle aussi nettement augmenté au pays pour atteindre quelque 19 milliards de dollars à la fin de 2017.

Aussi bien les fonds communs de placement que les fonds négociés en bourse se gèrent activement ou passivement. Par la gestion active, on cherche à obtenir un rendement supérieur à celui d’un indice de référence; par la gestion passive, on tente généralement de dupliquer le rendement d’un indice boursier. Si les investisseurs décidaient de céder leurs parts durant une période de tensions, les fonds obligataires à gestion passive se mettraient à vendre machinalement des obligations de sociétés pour pouvoir procéder aux remboursements. De leur côté, les gestionnaires de fonds obligataires à gestion active disposent d’une plus grande latitude pour répondre aux besoins de liquidité, mais ils vendraient vraisemblablement aussi des obligations de sociétés en plus de leurs avoirs liquides27.

Le rééquilibrage de leurs portefeuilles opéré simultanément par les fonds en période de tensions est susceptible d’amplifier la dévaluation des actifs et la détérioration de la liquidité des marchés. On compte cependant plusieurs facteurs d’atténuation. Une grande part des obligations de sociétés est détenue en dehors de ces fonds. Par ailleurs, les autorités du Canada et d’autres pays ont mieux balisé les orientations réglementaires qu’elles donnent, notamment sur le levier financier des fonds, les limites de concentration et la gestion de la liquidité28. Les autorités continuent de surveiller les stratégies de gestion des risques des fonds communs et des fonds négociés en bourse.

Le ratio de la dette au revenu des sociétés non financières augmente rapidement depuis quelques années29. Selon des analyses sectorielles, la hausse de l’endettement est grandement attribuable aux entreprises des secteurs pétrolier et minier (graphique 10a)30.

En 2017, la dette combinée de ces deux secteurs représentait environ un cinquième de la dette des sociétés non financières. La forte hausse du ratio de la dette au revenu observé dans ces secteurs s’explique à la fois par l’accroissement de leur dette et par la chute marquée de leurs revenus occasionnée par la baisse des prix des matières premières. Les revenus se sont quelque peu redressés, mais restent à un faible niveau.

En dehors de ces deux secteurs, l’endettement global s’inscrit dans la fourchette type des 20 dernières années. Qui plus est, les niveaux de trésorerie montent, ce qui donne à penser que les entreprises disposent de la marge financière voulue. Même si les taux d’intérêt retournent à leur moyenne de long terme, les ratios du service de la dette devraient demeurer à l’intérieur de la fourchette observée par le passé (graphique 10b). Au reste, rien n’indique un accroissement de la part de la dette détenue par des entreprises présentant un bilan précaire31.

Nota : Le ratio de la dette au revenu correspond au quotient de la dette par le bénéfice avant intérêts, impôts, dépréciation et amortissement. Le ratio du service de la dette correspond au quotient des versements d’intérêts par le bénéfice avant intérêts, impôts, dépréciation et amortissement. La dette englobe tous les prêts portant intérêt octroyés par des sociétés non affiliées.

Sources : Statistiques financières trimestrielles des entreprises (Statistique Canada) et calculs de la Banque du CanadaDernière observation : 2017

Les cryptoactifs servent à transférer des valeurs monétaires par l’intermédiaire de plateformes électroniques. Les bitcoins sont les plus connus, mais il existe plus de 1 600 cryptoactifs de nature et de finalité différentes. Bien qu’on les appelle parfois « cryptomonnaies », les cryptoactifs ne remplissent pas les principales fonctions de la monnaie : à l’heure actuelle, ils constituent un moyen d’échange, une réserve de valeur et une unité de compte peu fiables32. Les cryptoactifs reposent sur la technologie du grand livre partagé, laquelle pourrait améliorer à terme l’efficience du système financier. Cela dit, ce type d’actifs pose de nouveaux risques.

La valeur marchande des cryptoactifs dans le monde a culminé à plus d’un billion de dollars au début de 2018, mais a diminué fortement depuis33. C’est peu en comparaison de la capitalisation boursière mondiale, qui dépasse largement 75 billions de dollars. Mais la valeur boursière des cryptoactifs s’est accrue rapidement en 2017, et le volume quotidien des transactions est aujourd’hui plus de 75 fois supérieur à ce qu’il était au début de 2017 : il excède les 25 milliards de dollars.

Les institutions financières participant à l’enquête menée par la Banque du Canada sur le système financier ont indiqué qu’elles investissaient très marginalement dans les cryptoactifs, tant pour leur compte que pour celui de leurs clients34. Les institutions financières pourraient toutefois être exposées aux cryptoactifs du fait des activités mêmes de leurs clients ou dans le cadre d’échanges sur un marché organisé où se négocient des produits dérivés basés sur des cryptoactifs.

Les marchés de cryptoactifs évoluent rapidement et pourraient avoir des conséquences pour la stabilité financière si leur taille ne cessait de croître et que leurs liens avec le système financier continuaient de se densifier. Dans un grand nombre de pays, ces marchés sont très peu réglementés et se caractérisent par une forte volatilité des prix, une liquidité fragile et de nombreuses fraudes et cyberattaques.

L’amélioration des règles contre le blanchiment d’argent et le financement d’activités terroristes reste une priorité. Les autorités ont également entrepris de renforcer les mesures à l’encontre des effets que les cryptoactifs peuvent avoir sur la protection des consommateurs et des investisseurs, l’intégrité des marchés et la lutte contre la fraude fiscale. Il est essentiel de se doter d’un ensemble cohérent et harmonisé à l’échelle internationale de politiques pour maîtriser les risques liés aux cryptoactifs.

La Banque préside, au sein du Conseil de stabilité financière, un groupe qui surveille les innovations financières, y compris les cryptoactifs, aux fins de l’évaluation des vulnérabilités du système financier. Elle participe également aux discussions du Comité de Bâle sur le contrôle bancaire consacrées aux incidences des cryptoactifs sur le système bancaire. Les autorités canadiennes contribuent aux travaux que mène le G20 dans le but d’atténuer les risques posés par ce type d’actifs sans pour autant décourager l’innovation. Lors de leur récente réunion, les ministres des Finances et les gouverneurs de banque centrale du G7 ont convenu de la nécessité d’une concertation internationale pour assurer l’efficacité des actions réglementaires dans un système financier interconnecté à l’échelle mondiale. Par ailleurs, les Autorités canadiennes en valeurs mobilières apportent des conseils au sujet de l’applicabilité des lois sur les valeurs mobilières et des mises en garde contre les risques pesant sur ces marchés35.

Principaux risques

Le tableau 3 décrit les scénarios de risque qui se rapportent au système financier canadien. Le but n’est pas tant de rendre compte de tous les scénarios défavorables possibles que de mettre en lumière les risques à la baisse les plus importants. L’analyse de chacun des risques renferme une évaluation du niveau de risque fondée sur l’estimation que fait le Conseil de direction de la Banque de la probabilité de matérialisation du risque et du degré de gravité anticipé des conséquences de cette matérialisation pour le système financier canadien. Le risque global qui plane sur le système financier reste essentiellement inchangé depuis la livraison de novembre. Le « PIB exposé au risque » est une nouvelle méthode d’évaluation des incidences économiques découlant de la concrétisation des risques qui pèsent sur le système financier (encadré 2).

Les « tensions émanant de la Chine ou d’autres pays émergents » ne forment plus un scénario de risque à part entière, comme c’était le cas dans la livraison de la Revue de novembre 2017. Désormais, les tensions au sein du système financier en Chine ou dans d’autres pays émergents sont considérées comme des événements déclencheurs potentiels pour les risques 1 et 3. Cette approche permet de mieux appréhender les canaux indirects de transmission des risques de la Chine au Canada, et ne modifie pas l’évaluation globale des risques pesant sur le système financier canadien.

La Banque sollicite l’opinion des participants au système financier dans le cadre d’une enquête sur le système financier qui est le sujet d’un rapport publié dans la présente livraison. Les cyberattaques, les événements géopolitiques et une baisse prononcée des prix de l’immobilier font partie, aux yeux des participants, des risques les plus importants qui planent sur leurs propres activités et sur le système financier en général.

Tableau 3 : Principaux risques menaçant la stabilité du système financier canadien

| Scénarios de risque | Niveaux et évolutions depuis la parution de la Revue de novembre 2017 |

|---|---|

| Risque 1 : une profonde récession à l’échelle du pays entraînant une intensification des tensions financières | Moyennement élevé mais à la baisse |

|

|

| Risque 2 : une correction des prix des logements sur les marchés où il y a surchauffe | Modéré |

|

|

| Risque 3 : une brusque hausse des taux d’intérêt à long terme causée par une augmentation des primes de risque à l’échelle mondiale | Modéré mais à la hausse |

|

|

| Niveaux de risque : | Faible | Modéré | Moyennement élevé | Élevé | Très élevé |

|---|

Encadré 2 : Le « PIB exposé au risque » : une introduction

Lorsque l’on procède à l’évaluation des risques qui planent sur le système financier, il est tout aussi important d’examiner les différents scénarios envisageables que de se pencher sur la trajectoire la plus plausible pour l’économie. Ainsi, des taux d’intérêt bas stimulent la croissance attendue de l’économie sur le court terme, mais peuvent également aboutir à un accroissement des vulnérabilités du système financier du fait de la hausse de l’endettement. En présence de fortes vulnérabilités économiques, les chocs négatifs risquent d’avoir une incidence défavorable plus grande sur le produit intérieur brut (PIB). Par exemple, si les ménages se trouvaient incapables d’assurer le service de leur dette à cause d’une baisse de revenu ou d’un durcissement des conditions financières, les risques à la baisse plus élevés qui pèsent sur le PIB se concrétiseraient.

Le graphique 2-A montre comment des outils statistiques aident à modéliser l’influence de vulnérabilités plus élevées (par exemple endettement plus important) sur les perspectives d’évolution de la croissance du PIB. Cet endettement plus élevé fait augmenter la croissance médiane du PIB, mais accentue les risques à la baisse.

Les risques à la baisse entourant le PIB peuvent être synthétisés au moyen de la mesure du PIB exposé au risque36. Cette mesure quantifie le taux de croissance du PIB le plus défavorable qui puisse se produire en un an, à savoir le taux de croissance qui devrait être dépassé dans tous les cas sauf dans les 5 % représentant les pires résultats possibles (cinquième percentile de la croissance du PIB). Les vulnérabilités du système financier rendent le scénario du pire encore plus pessimiste.

Le PIB exposé au risque est influencé tant par les résultats macroéconomiques que par les vulnérabilités financières (graphique 2-B). Ainsi, la mesure s’est détériorée en 2015, essentiellement sous l’effet des retombées macroéconomiques du choc des prix du pétrole. Depuis 2016 toutefois, l’alourdissement de la dette des ménages et l’accentuation des déséquilibres sur le marché du logement pèsent sur le PIB exposé au risque, en dépit de meilleurs résultats macroéconomiques.

En atténuant les vulnérabilités, les politiques appliquées au secteur financier pourraient améliorer le PIB exposé au risque. Ainsi, les mesures récentes devraient freiner le rythme d’endettement des ménages et modérer la croissance des prix des logements. Ces politiques macroprudentielles ont tendance à réduire la croissance médiane du PIB, mais elles devraient par ailleurs réduire le risque d’une forte contraction du PIB, tel que le montre le PIB exposé au risque. Ce cadre d’analyse de l’incidence des changements apportés aux politiques aide à comprendre et à quantifier les arbitrages économiques et financiers37 .

Source : calculs de la Banque du CanadaDernière observation : 2017T4

Évaluer la résilience du système financier

La résilience du système financier s’entend de la capacité du système à résister à un vaste éventail de chocs et à se rétablir rapidement. La Banque du Canada est bien placée pour effectuer une évaluation globale de la résilience étant donné sa perspective systémique et le lien entre cette analyse et ses autres mandats38. La Banque fournit des liquidités au système financier, elle assure la surveillance générale des systèmes de compensation et de règlement des paiements et elle élabore et met en œuvre la politique monétaire. La présente section porte sur certains des outils dont la Banque se sert pour évaluer la résilience du système financier. Bien qu’il y soit exclusivement question du secteur bancaire, la Banque procède à des évaluations de la résilience de tous les segments du système financier, y compris celui de l’intermédiation du crédit hors du circuit bancaire.

Les banques canadiennes conservent d’importants volants de fonds propres et de liquidité. Leurs ratios de fonds propres et de liquidité réglementaires sont demeurés stables durant la dernière année, et tant les six grandes que les petites ont maintenu des volants dépassant nettement les minimums réglementaires (tableau 4). Les titres de fonds propres des six grandes banques canadiennes s’échangent sur le marché à un prix nettement supérieur à leur valeur comptable, ce qui reflète les attentes du marché à l’égard de la rentabilité future des banques, lesquelles peuvent faire l’objet d’un revirement soudain en cas de choc financier ou économique de grande ampleur. Les titres de fonds propres de certaines petites banques affichent pour leur part des valeurs de marché inférieures à leur valeur comptable, un phénomène révélateur de la persistance d’incertitudes quant à la rentabilité future de ces banques.

De manière plus générale, les participants à l’enquête sur le système financier menée par la Banque du Canada ont été interrogés sur la capacité du système financier à résister dans l’éventualité d’un choc important. Ils ont pour la plupart déclaré rester confiants dans la capacité de résilience actuelle du système financier canadien.

Tableau 4 : Mesures de la résilience du système bancaire

| Les six grandes banques | Petites banques | |||||

|---|---|---|---|---|---|---|

| Avril 2017 | Avril 2018 | Minimum réglementaire | Mars-avril 2017 | Mars-avril 2018 | Minimum réglementaire | |

| Ratio de fonds propres de catégorie 1 sous forme d’actions ordinaires | 11,2 | 11,4 | 8 | 12,6 | 13.4 | 7 |

| Ratio de levier de Bâle III | 4,2 | 4,3 | 3 | 5,9 | 6,1 | 3 |

| Ratio de liquidité à court terme | 133 | 137 | 100 | |||

Protéger le système financier

La Banque du Canada collabore avec les autorités canadiennes et internationales à promouvoir la stabilité et l’efficience du système financier au Canada, ce qui consiste à adopter des mesures visant à accroître la résilience des institutions financières et des infrastructures de marchés financiers et à favoriser le fonctionnement continu des marchés de financement essentiels. Outre les mesures présentées dans la section sur les vulnérabilités de la présente livraison, des avancées notables ont été réalisées pour renforcer l’efficience et la stabilité de l’ensemble du système financier.

Les systèmes de paiement de base actuellement exploités par Paiements Canada – le Système de transfert de paiements de grande valeur (STPGV) et le Système automatisé de compensation et de règlement (SACR) – assurent à eux deux le traitement de la quasi-totalité des paiements électroniques entre institutions financières au Canada. Les mesures visant à moderniser ces systèmes afin de répondre à l’évolution des besoins des utilisateurs finaux et de mettre en œuvre les technologies de pointe sont décrites dans l’État cible de la modernisation, un document de Paiements Canada39. La Banque du Canada participe à ce projet pluriannuel en tant qu’autorité chargée de veiller à ce que les risques associés aux systèmes de paiement de base soient adéquatement contrôlés.

Le STPGV sera remplacé par Lynx, système qui sera conçu de manière à présenter les mêmes caractéristiques de résilience tout en étant doté d’une meilleure capacité de prendre en charge des nouveautés comme les mécanismes d’économie des liquidités. Il s’agira d’un système de règlement brut en temps réel, un modèle largement répandu dans le monde. Il permettra de supprimer le risque de crédit auquel s’exposent mutuellement les participants, réduisant de ce fait la possibilité que ces derniers adoptent un comportement aux effets indésirables durant une crise financière, alors que les inquiétudes à l’égard des autres institutions financières vont croissantes.

Le SACR sera remplacé par le Moteur d’optimisation du règlement. Ce système assurera lui aussi le traitement des paiements courants et programmés, dont les paiements par chèque, les paiements de factures et le versement des salaires. Il sera conçu pour offrir aux institutions financières des fonctions améliorées de gestion des risques et une plus grande efficacité de traitement des paiements. S’y ajoutera un système de paiement en temps réel, qui est actuellement mis au point en vue d’offrir des façons plus rapides et novatrices d’effectuer des paiements et qui favorisera la concurrence et encouragera l’innovation. La Banque entend par ailleurs étudier s’il y a lieu de modifier sa politique sur les comptes de règlement afin d’élargir l’accès aux systèmes et de soutenir ces efforts tout en limitant le plus possible les risques pour le système de paiement40.

Les indices financiers de référence constituent un élément important de l’architecture du système financier, car ils sont souvent utilisés dans un éventail de contrats financiers pour déterminer une valeur ou un paiement41. Depuis la crise financière mondiale, les autorités internationales ont pris un certain nombre de mesures pour renforcer l’intégrité des principaux indices de référence afin de répondre aux préoccupations à l’égard de la gouvernance et de la robustesse de ces indices.

Parallèlement aux efforts menés à l’échelle du globe, le Canada a formé le Groupe de travail sur le taux de référence complémentaire pour le marché canadien en mars 2018, sous l’égide du Forum canadien des titres à revenu fixe42. Ce groupe analysera la nécessité de définir et d’élaborer un taux à terme sans risque qui servirait de taux de référence aux côtés du Canadian Dealer Offered Rate. L’objectif est de faire en sorte que les indices de référence reflètent les conditions du marché et favorisent la découverte des prix à l’intérieur d’un cadre de gouvernance solide.

Avancer dans la recherche d’une solution au problème des institutions « trop importantes pour faire faillite »Les garanties implicites offertes par l’État encouragent la prise de risques excessifs et faussent les prix ainsi que l’allocation des ressources, ce qui pourrait accroître la probabilité que l’argent des contribuables serve à renflouer les caisses des institutions financières. Selon une analyse réalisée par le personnel de la Banque, on estime que cette subvention dont bénéficient les institutions trop importantes pour faire faillite réduit de 22 à 26 points de base le coût d’emprunt des six grandes banques canadiennes43, ce qui équivaut à des économies annuelles de 559 à 713 millions de dollars44.

Dans le cadre d’un nouveau régime de recapitalisation interne des banques, certains porteurs d’obligations devront désormais supporter une quote-part des pertes à l’occasion d’une résolution bancaire45. En effet, les obligations non garanties de premier rang seront converties en actions afin de recapitaliser la banque défaillante et d’aider à rétablir sa viabilité. Cela réduira la probabilité d’avoir recours aux recapitalisations publiques et donnera lieu à une amélioration des incitations sur les marchés du financement bancaire. Le régime de recapitalisation interne est une composante importante d’un dispositif de redressement et de résolution plus large qui permet au gouvernement de s’engager de façon crédible à ne pas sauver une banque d’importance systémique en difficulté. Il s’appliquera aux obligations de premier rang des six grandes banques canadiennes et entrera en vigueur en septembre 2018.

Poursuivre les efforts visant à accroître le recours à une contrepartie centrale pour les opérations de pensionEn avril, la Corporation canadienne de compensation de produits dérivés a instauré un nouveau modèle de compensation directe. Celui-ci permet aux participants du marché des pensions les plus actifs du côté acheteur d’effectuer la compensation centralisée des opérations sur titres à revenu fixe et des opérations de pension en qualité de participants directs d’une contrepartie centrale. Ce service permettra à un groupe de caisses de retraite du secteur public, qui représentent une part importante des institutions actives du côté acheteur sur le marché canadien des pensions, de jouir d’un accès direct à la contrepartie centrale. Le nouveau service accroît la résilience de ce marché de financement essentiel en limitant le risque de contrepartie46. Étant donné que d’autres types de participants du côté acheteur ne sont pas admissibles à ce service, une partie des opérations du marché des pensions continueront d’être réglées de façon bilatérale pour le moment.

Assurer le fonctionnement continu des infrastructures de marchés financiersLes infrastructures de marchés financiers (IMF) assurent des services essentiels de compensation et de règlement des paiements. Pour que le système financier fonctionne efficacement, les IMF qui présentent un risque systémique ou un risque pour le système de paiement doivent être en mesure de fournir leurs services en toute circonstance. C’est pourquoi la Banque du Canada et d’autres autorités de réglementation du secteur financier ont élaboré un régime de résolution qui permettra de préserver la stabilité financière, de maintenir les services essentiels et de réduire au minimum le risque de perte pour l’État dans l’éventualité très improbable de la défaillance d’une IMF. Le gouvernement du Canada a proposé que la Banque devienne l’autorité de résolution pour les IMF canadiennes qui présentent un risque systémique ou un risque pour le système de paiement. À ce titre, elle coordonnera la planification de la résolution des IMF de concert avec les autorités provinciales et fédérales. Cette nouvelle responsabilité importante est analysée dans le rapport intitulé « Établissement d’un régime de résolution pour les infrastructures de marchés financiers au Canada », dans la présente livraison.

Rapports

Établissement d’un régime de résolution pour les infrastructures de marchés financiers au Canada

Dans ce rapport sont mis en lumière les mécanismes d’un régime de résolution efficace qui contribue à la stabilité financière. Un tel régime permettrait aux infrastructures de marchés financiers (IMF) de maintenir la prestation de leurs services essentiels en période de tensions lorsque leurs outils de redressement se seront avérés insuffisants. Le nouveau rôle de la Banque du Canada en tant qu’autorité de résolution des IMF est expliqué : ce pouvoir de résolution viendra renforcer la résilience du système financier.

Les obligations sécurisées comme source de financement des portefeuilles de prêts hypothécaires des banques

L’auteur retrace l’évolution du marché canadien des obligations sécurisées. Ces obligations pourraient offrir, surtout aux petites banques, un bon moyen de se procurer une source stable et diversifiée de financement. Cependant, une hausse des émissions pourrait accroître la vulnérabilité des banques en cas de crise de liquidité, ce qui aurait des répercussions sur l’ensemble du système financier. L’auteur soutient que ces avantages et ces inconvénients peuvent être équilibrés grâce à un cadre réglementaire bien conçu.

Enquête de la Banque du Canada sur le système financier

Le rapport présente une nouvelle enquête semi-annuelle qui permettra d’améliorer la surveillance, par la Banque du Canada, de l’ensemble du système financier et de renforcer le dialogue avec les participants au système financier. L’enquête recueille les avis d’experts sur les risques menaçant le système financier canadien, sur la résilience de ce dernier ainsi que sur les tendances naissantes et les innovations financières. Le rapport offre une vue d’ensemble de l’enquête et fait état des résultats globaux de l’édition du printemps 2018.

Notes

Les données utilisées dans le présent document sont celles qui étaient disponibles au 31 mai 2018.

- 1. L’Agence de la consommation en matière financière du Canada analyse les risques pour les ménages liés aux prêts automobiles, surtout ceux à long terme, dans un rapport intitulé Financer une auto : tendances du marché qu’elle a publié en mars 2016.[←]

- 2. Cette analyse des prêts automobiles s’appuie sur les calculs que la Banque du Canada effectue à partir des données de TransUnion et des relevés réglementaires soumis par les banques canadiennes. Les prêts consentis aux consommateurs dont le pointage de crédit est inférieur à 680 sont considérés comme de moindre qualité aux fins de cette analyse.[←]

- 3. À la suite des modifications apportées aux règles de l’assurance hypothécaire en 2016, les mêmes règles de souscription se sont appliquées pour la première fois à tous les prêts hypothécaires assurés, quel que soit leur RPV (c’est-à-dire que celui-ci soit faible ou élevé). Ces règles comprennent une période d’amortissement maximale de 25 ans.[←]

- 4. Voir la version finale de la ligne directrice B-20, Pratiques et procédures de souscription des prêts hypothécaires résidentiels, publiée par le Bureau du surintendant des institutions financières en octobre 2017. Les modifications apportées à la ligne directrice B-20 renforcent un régime de réglementation rigoureux pour la souscription de prêts hypothécaires résidentiels au Canada.[←]

- 5. Pour connaître le mode de calcul des ratios du service de la dette, consulter le document de la Société canadienne d’hypothèques et de logement intitulé Calcul des rapports ABD et ATD. [←]

- 6. D’autres critères de souscription, comme les antécédents en matière de crédit, les caractéristiques de la propriété et le montant de la mise de fonds peuvent aussi limiter le montant du prêt hypothécaire sollicité. Les emprunteurs pourraient accroître leur capacité d’emprunt en optant pour un prêt assorti d’une durée d’amortissement plus longue.[←]

- 7. Cette analyse est cantonnée à l’Ontario, faute de données suffisantes — à l’heure actuelle — pour les autres provinces. Les sociétés de financement hypothécaire n’entrent pas dans cette catégorie, car la plupart des prêts qu’elles émettent sont soumis aux normes de souscription des prêts hypothécaires prescrites par la réglementation fédérale.[←]

- 8. Voir la livraison d’avril 2018 du Rapport sur la politique monétaire.[←]

- 9. Les prêts hypothécaires à taux variable sont parfois remboursés sous forme de versements fixes. En cas de hausse des taux, la partie de chaque versement consacrée au paiement des intérêts augmente, tandis que celle liée au remboursement du capital diminue. Les souscripteurs de ce type de prêts sont donc certes protégés d’un problème immédiat de trésorerie, mais le montant du capital restant à rembourser sera plus important lorsqu’ils renouvelleront leur prêt.[←]

- 10. La différence entre le risque de taux d’intérêt et le risque de renouvellement concernant les détenteurs de prêts hypothécaires est analysée dans O. Bilyk, C. MacDonald et B. Peterson (2018), Interest Rate and Renewal Risk for Mortgages, note analytique du personnel no 2018-18, Banque du Canada.[←]

- 11. Les premières données fines sur les prêts, provenant des relevés réglementaires soumis par les banques canadiennes, remontent seulement à 2014. Les prêts hypothécaires à cinq ans émis cette année-là seront donc renouvelés en 2019.[←]

- 12. Calculé d’après les prix de référence rajustés en fonction de la qualité, selon l’Indice des prix des propriétés Multiple Listing Service de l’Association canadienne de l’immeuble.[←]

- 13. Les droits de construction dans la région de Toronto sont analysés dans l’étude intitulée Government Charges and Fees on New Homes in the Greater Toronto Area, préparée par le groupe Altus Group Economic Consulting pour la Building Industry and Land Development Association et publiée le 2 mai 2018. Voir également B. Dachis et V. Thivierge (2018), Through the Roof: The High Cost of Barriers to Building New Housing in Canadian Municipalities, commentaire no 513, Institut C.D. Howe, mai.[←]

- 14. La région élargie du Golden Horseshoe est une région du sud de l’Ontario qui englobe le Grand Toronto et les municipalités avoisinantes. Elle compte environ neuf millions d’habitants.[←]

- 15. Le gouvernement de la Colombie-Britannique a également annoncé l’instauration, à l’automne 2018, d’une nouvelle taxe visant les propriétaires de logement qui ne paient pas d’impôt sur le revenu dans cette province.[←]

- 16. . Cependant, le nombre d’appartements en copropriété achevés est descendu à 13 513 en 2017, soit le plus bas niveau observé en cinq ans, ce qui correspond à 8 121 de moins que les 21 634 logements censés être livrés à leurs propriétaires en début d’année. Pour en savoir plus sur cette question, voir l’étude Think Construction Is High Now Just Wait… publiée par la société Urbanation le 26 mars 2018.[←]

- 17. Il ressort des données de l’enquête de la Société canadienne d’hypothèques et de logement sur les mises en chantier et les achèvements que la durée moyenne de construction d’un logement en copropriété à Toronto est passée de 19 mois en 2004 à 29 en 2017. Cet allongement de la durée moyenne de construction tient à des facteurs comme l’augmentation de la hauteur moyenne des immeubles, les pénuries de main-d’œuvre et l’adoption de nouveaux règlements en matière d’utilisation du sol. À Vancouver, la durée de construction est passée de 17 à 20 mois.[←]

- 18. Les résultats de l’analyse de Realosophy sont fondés sur les données fournies par Urbanation Inc. et sont cités dans l’article de J. Pasalis, A Sticky End: Lessons Learned from Toronto’s 2017 Real Estate Bubble, publié par Realosophy Realty Inc. Brokerage en avril 2018. Pour une analyse connexe du marché du logement en copropriété neuf, voir S. Hildebrand et B. Tal (2018), A Window into the World of Condo Investors, Urbanation et la Banque Canadienne Impériale de Commerce, 6 avril.[←]

- 19. Voir F. Dinis (2018), Renforcer nos cyberdéfenses, discours prononcé devant Paiements Canada, Toronto (Ontario), 9 mai.[←]

- 20. Les six grandes banques canadiennes sont la Banque Canadienne Impériale de Commerce, la Banque de Montréal, la Banque de Nouvelle-Écosse, la Banque Nationale du Canada, la Banque Royale du Canada et la Banque Toronto-Dominion.[←]

- 21. Voir Comité sur les paiements et les infrastructures de marché (2018), Reducing the Risk of Wholesale Payments Fraud Related to Endpoint Security, Banque des Règlements Internationaux, document no 178, 8 mai.[←]

- 22. Voir l’encadré 1 dans la Revue du système financier de juin 2017.[←]

- 23. Voir, dans la présente livraison, le rapport de T. Ahnert, « Les obligations sécurisées comme source de financement des portefeuilles de prêts hypothécaires des banques ».[←]

- 24. Depuis 2014, il y a eu trois émissions de titres du secteur privé adossés à des créances hypothécaires résidentielles. Pour une mise en contexte, voir A. Mordel et N. Stephens (2015), « Une analyse de la titrisation des prêts hypothécaires à l’habitation au Canada », Revue du système financier, Banque du Canada, décembre, p. 43-53.[←]

- 25. Voir G. Bruneau, M. Leboeuf et G. Nolin (2017), « La position extérieure du Canada : avantages et vulnérabilités potentielles », Revue du système financier, Banque du Canada, juin, p. 49-65.[←]

- 26. Pour en savoir plus, voir R. Arora, N. Merali et G. Ouellet Leblanc (2018), Did Canadian Corporate Bond Funds Increase Their Exposures to Risks?, note analytique du personnel no 2018-7, Banque du Canada, mars.[←]

- 27. Pour un modèle empirique de cette stratégie, voir R. Arora et G. Ouellet Leblanc (2018), How Do Canadian Corporate Bond Mutual Funds Meet Investor Redemptions?, note analytique du personnel no 2018-14, mai.[←]

- 28. Voir, par exemple, Conseil de stabilité financière (2017), Policy Recommendations to Address Structural Vulnerabilities from Asset Management Activities, 12 janvier. S’agissant du Canada, on trouvera un exemple de réglementation sur les valeurs mobilières dans l’avis de la Commission des valeurs mobilières de l’Ontario intitulé OSC Staff Notice 81-727 Report on Staff’s Continuous Disclosure Review of Mutual Fund Practices Relating to Portfolio Liquidity [en anglais seulement].[←]

- 29. La croissance de la dette des sociétés non financières est le facteur qui a le plus contribué au creusement récent de l’écart du ratio crédit/PIB au Canada. La Banque des Règlements Internationaux cite cet écart comme une mesure des risques de tensions dans le système bancaire. Pour en savoir plus, voir T. Duprey, T. Grieder et D. Hogg (2017), Recent Evolution of Canada’s Credit-to-GDP Gap: Measurement and Interpretation, note analytique du personnel no 2017-25, Banque du Canada, décembre.[←]

- 30. Sont exclus de l’analyse les secteurs de l’immobilier, du crédit-bail automobile et des services financiers.[←]

- 31. T. Grieder et M. Lipsitz, Measuring Vulnerabilities in the Non-Financial Corporate Sector Using Industry- and Firm-Level Data, note analytique du personnel no 2018-17, Banque du Canada, juin.[←]

- 32. Voir C. A. Wilkins (2018), Stabilité financière : ce qu’il reste à accomplir, discours prononcé au colloque de l’École de gestion Rotman, Toronto (Ontario), 22 mars; S. S. Poloz (2017), Trois choses qui m’empêchent de dormir la nuit, discours prononcé devant le Canadian Club Toronto, Toronto (Ontario), 14 décembre.[←]

- 33. Source : coinmarketcap.com. Toutes les sommes sont exprimées en dollars canadiens.[←]

- 34. Voir, dans la présente livraison, le rapport de G. Bédard-Pagé, I. Christensen, S. Kinnear et M. Leboeuf, « Enquête de la Banque du Canada sur le système financier ».[←]