Rapport sur la politique monétaire – Déclaration préliminaire à la conférence de presse

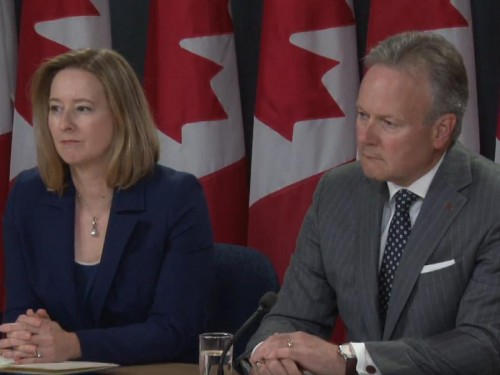

Bonjour. La première sous-gouverneure Wilkins et moi sommes ravis d’être ici parmi vous pour répondre à vos questions à propos de l’annonce de ce matin concernant les taux d’intérêt et du Rapport sur la politique monétaire (RPM).

Aujourd’hui, nous avons relevé notre taux directeur de 25 points de base, dans le contexte d’une économie se rapprochant de son plein potentiel et d’une inflation qui devrait atteindre la cible de 2 % au cours de la prochaine année.

Avant que nous répondions à vos questions, permettez-moi de vous donner des précisions sur certains des enjeux qui ont été au cœur des délibérations du Conseil de direction.

Les données économiques ont été encourageantes ces derniers mois, à l’échelle mondiale et particulièrement au Canada. Nous avons reconnu cette tendance positive dans le RPM d’avril et dans notre communiqué du 24 mai, tout en faisant part de nos préoccupations au sujet de la viabilité de la croissance en raison de sa composition, ainsi que des incertitudes entourant la politique économique des États-Unis. Quoique ces incertitudes demeurent, les retards dans la prise de décisions aux États-Unis semblent avoir fait passer certaines de ces préoccupations davantage en arrière-plan. Selon les résultats de la plus récente enquête de la Banque sur les perspectives des entreprises, par exemple, la confiance des entreprises est très forte, surtout en ce qui a trait aux intentions d’investissement et d’embauche, malgré l’absence de clarté quant aux futures politiques américaines.

Depuis avril, nous avons également observé de nouveaux indices d’une généralisation de la croissance au Canada. Cette évolution, de même que la croissance plus forte que prévu, a renforcé la confiance du Conseil de direction dans les perspectives de l’économie et de l’inflation. Les capacités excédentaires au sein de l’économie se résorbent plus rapidement que nous l’avions prévu en avril, et il semble maintenant que l’écart de production se refermera vers la fin de l’année.

Il n’en subsistera pas moins une certaine marge de ressources inutilisées sur le marché du travail. La croissance de la production continuant de dépasser celle de la production potentielle, les entreprises devraient investir dans des capacités additionnelles et faire appel à ces ressources inutilisées sur le marché du travail, ce qui fera croître davantage la production potentielle. Ce processus est difficile à prévoir, mais il devrait être de plus en plus évident à mesure que nous nous rapprocherons du plein potentiel. C’est là une raison importante pour laquelle la politique monétaire ne suit pas une trajectoire prédéfinie. Elle restera très dépendante des données à l’avenir. L’un des indicateurs clés des progrès accomplis demeurera le rythme d’augmentation des salaires, qui a montré des signes de redressement ces derniers mois, mais est encore limité par les effets persistants de l’ajustement aux bas prix du pétrole.

Parallèlement, l’inflation a continué de fluctuer dans la moitié inférieure de notre fourchette cible. Cette situation a suscité un vif débat, non seulement au Canada, mais dans de nombreux autres pays, au sujet du taux d’intérêt qui est approprié quand la croissance économique est rapide mais que l’inflation est basse. Le Conseil de direction a examiné cette question attentivement sous deux angles.

Premièrement, il convient de se demander s’il existe des facteurs spéciaux qui poussent temporairement l’inflation à la baisse. Nous avons analysé cette question dans un encadré du RPM. Généralement, les banques centrales préfèrent ne pas tenir compte des facteurs temporaires. Bien entendu, nos nouvelles mesures de l’inflation fondamentale ont été conçues pour nous aider à faire abstraction du bruit dans les données sur l’inflation, mais même elles ne sont pas à l’abri des fluctuations temporaires.

Après avoir examiné les données avec soin, le Conseil de direction a convenu qu’une part considérable de la faiblesse récente de nos mesures de l’inflation devrait se révéler temporaire. Néanmoins, même un changement ponctuel des prix fait sentir ses effets sur l’inflation pendant un an, tout simplement parce que nous mesurons l’inflation en glissement annuel. Certains facteurs temporaires sont graduels plutôt que ponctuels, par exemple la concurrence accrue entre les magasins d’alimentation. Tous ces éléments mettent en évidence le fait que la politique monétaire est dépendante des données.

Tout bien considéré, le Conseil de direction juge qu’en l’absence de facteurs temporaires, l’inflation avoisinerait 1,8 %, étant donné que, selon les estimations, les capacités excédentaires au Canada expliquent un écart d’inflation de quelque 0,2 %. Par conséquent, à mesure que l’écart de production se refermera au cours des prochains mois, l’inflation devrait se rapprocher de 2 %, le rythme de convergence étant déterminé par la vitesse à laquelle ces divers facteurs temporaires s’estomperont.

Notre projection montre un dépassement modeste de la cible d’inflation de 2 % en 2019. Ce dépassement est attribuable à la dynamique de notre modèle, mais il constitue un rappel important que, bien que notre cible soit de 2 %, notre fourchette de maîtrise de l’inflation, qui va de 1 à 3 %, est symétrique. En ayant recours à une fourchette cible, la Banque reconnaît l’incertitude inhérente aux prévisions économiques et à la maîtrise de l’inflation. Les possibilités d’un dépassement seront fonction de la réaction de l’investissement et de la production potentielle au resserrement des contraintes de capacité, processus que la Banque suivra de près.

Le Conseil de direction a examiné la question du bas niveau de l’inflation sous un deuxième angle, à savoir le temps qu’il faut avant que les mesures de politique monétaire ne fassent sentir pleinement leurs effets sur l’inflation. Il convient de se rappeler que de 18 à 24 mois peuvent s’écouler. C’est donc dire que les banques centrales doivent viser l’inflation future en anticipant les écarts futurs par rapport à la cible. Et comme l’inflation est mesurée avec un décalage, réagir uniquement aux données les plus récentes sur l’inflation équivaudrait à conduire en regardant dans le rétroviseur. À l’opposé, imaginez un monde où la Banque serait capable d’anticiper tous les mouvements futurs de l’inflation, d’ajuster les taux d’intérêt à l’avance de façon à les contrecarrer et de maintenir ainsi l’inflation exactement à 2 %. En pareil cas, il pourrait sembler aux yeux d’un profane que les taux d’intérêt sont ajustés à la hausse ou à la baisse sans raison.

En tenant compte à la fois de la résorption à venir de l’écart de production et de notre compréhension des chiffres récents faisant état d’une inflation faible, le relèvement des taux d’intérêt aujourd’hui est nettement justifié. Cela étant dit, il est évident que nous examinerons attentivement la dynamique de l’inflation afin de déterminer dans quelle mesure il demeure approprié de faire abstraction des fluctuations de l’inflation.

Les taux d’intérêt ont été abaissés en 2015 afin d’aider l’économie à s’ajuster aux prix plus bas du pétrole, et cet ajustement est en grande partie terminé. Quoique cette baisse des taux ait contribué à accentuer les vulnérabilités financières dans le secteur des ménages, le renforcement des politiques macroprudentielles a aidé à les atténuer et continuera de le faire. À mesure que l’économie se rapproche de son plein potentiel, une hausse du taux directeur dans la poursuite de notre cible d’inflation permet aussi d’appuyer les efforts visant à atténuer les vulnérabilités au sein du système financier.

Le Conseil de direction reconnaît que l’économie est peut-être plus sensible à des taux d’intérêt plus élevés que par le passé, étant donné l’accroissement de la dette des ménages. Nous devrons mesurer avec soin les effets des taux plus élevés sur l’économie.

Les ajustements futurs au taux cible du financement à un jour seront guidés par les nouvelles données sur lesquelles la Banque se fonde pour établir ses perspectives en matière d’inflation, compte tenu de l’incertitude persistante et des vulnérabilités au sein du système financier.

Sur ce, la première sous-gouverneure et moi serons heureux de répondre à vos questions.